Advogado explica sobre riscos e orienta que a negociação da dívida é a melhor saída

Diante das dificuldades financeiras que muitos brasileiros enfrentam, não é difícil encontrar quem tenha uma conta em atraso. Mas é importante destacar que ao atrasar uma fatura ou boleto, o titular da dívida assume a responsabilidade pelas multas, juros e consequências desse retardo no pagamento. E quando a parcela em atraso é do financiamento imobiliário? A situação fica bem mais delicada e coloca em risco o bem conquistado com muito sacrifício.

Segundo explica o advogado Carlos Eduardo Soares de Lima, a quantidade de parcelas em atraso que colocam em risco o imóvel pode variar conforme cada agente financiador. “Mas a partir de uma parcela, o agente notifica o devedor para pagar em 15 dias. Se não realizar o pagamento, poderá sofrer execução extrajudicial ou execução judicial. Na primeira o devedor não tem como responder/se defender, e na segunda possibilidade, o devedor poderá argumentar no processo sobre o valor da dívida”, declara.

Vale destacar que o atraso no pagamento das prestações do financiamento é uma das situações que colocam o bem em risco, podendo ir à leilão. Segundo Eduardo Lima, atrasos no pagamento do Imposto Predial e Territorial Urbano – IPTU – ou das taxas de condomínio, por exemplo, são dívidas que também podem desapropriar o titular do imóvel. Em qualquer uma dessas questões, a negociação é o caminho mais indicado.

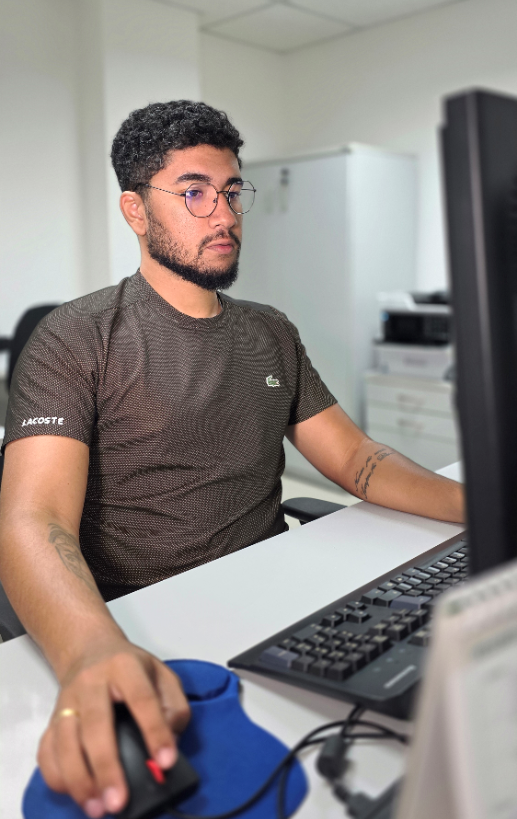

Imóveis adquiridos em leilões geralmente são pagos à vista (Foto: Gil Fonseca/Arquivo Cinform)

NEGOCIAÇÃO

“Há chance de negociação e quanto mais cedo o devedor procurar o agente financiador, mais fácil de negociar o débito. Ele deverá se dirigir à agência a qual fez o contrato e negociar”, salienta Eduardo. Quando questionado sobre a possibilidade de impedir que o imóvel vá à leilão, o advogado explica que a possibilidade é pagar o débito ou recorrer ao judiciário para rever alguma cláusula abusiva ou juros altos com processos revisionais de contratos.

Quando se fala em financiamento de imóveis, logo se remete à instituição detentora da maior parcela de crédito imobiliário do País. De acordo com a superintendência da Caixa Econômica Federal em Sergipe, existem duas possibilidades de renegociação dos contratos em atraso: a primeira delas é fazendo um novo cálculo do saldo devedor do contrato e incluir as parcelas pendentes. Nesse caso, o cliente precisa efetuar o pagamento de uma entrada, além de ter pago no mínimo, 12 prestações do financiamento.

Essa renegociação não altera o prazo estabelecido no contrato, nem as taxas de juros. A segunda possibilidade de renegociação diz respeito à utilização do saldo da conta do Fundo de Garantia do Tempo de Serviço – FGTS -, sendo que, o pagamento é de até 80% das prestações do financiamento pelo período de 12 meses. Essa segunda alternativa está disponível apenas para os clientes que os contratos estão com no máximo três parcelas em atraso.

LEILÃO

Supondo que não houve como negociar a dívida e o bem foi à leilão, o advogado Eduardo Lima afirma que é possível que, o cliente que está perdendo o imóvel receba algum valor pelo bem leiloado. “Se o valor conseguido no leilão for maior do que a dívida o devedor recebe de volta a diferença. Se o valor for igual ao valor devido, a dívida é considerada quitada e se for a menor, dependendo do contrato, poderá o agente financeiro prosseguir com a execução. Sendo o valor a maior, geralmente o valor é depositado na conta do cliente”, descreve.

Vale destacar que, para investir em imóveis disponíveis em leilão é fundamental ter noção sobre como se desenvolve esse processo e principalmente noção sobre valor de mercado. Vale pesar imóveis disponíveis em vendas particulares e em leilões e definir o investimento mais econômico. Diferente de vendas particulares – onde há a possibilidade de aquisição através de financiamento -, Eduardo alerta que, em leilões não se fala em financiamento, o pagamento é feito após o lance.

“Sobre os pontos positivos de investir em leilões posso citar a possibilidade de se comprar à vista um imóvel com valor mais baixo. Já uma desvantagem é a condição de dar lance de compra em um imóvel com o desapropriado ainda ocupando o mesmo. Que é quando o agente financiador ou a Justiça não requereu/determinou a sua saída e o comprador terá que fazer pelas vias legais de imissão de posse”, avalia o advogado Eduardo Lima.

ÚLTIMAS NOTÍCIAS